Las criptomonedas y otros activos virtuales conocidos como Oferta Inicial de Monedas (ICO, por sus siglas en inglés) explotaron su valor en 2017.

Dentro de ese universo, el astro más grande es el Bitcoin: en todo 2017 su valor se disparó 1,390% y su valor de capitalización llegó a superar los 320,000 millones de dólares (mdd), según Coinmarketcap.com.

Pero hubo otras monedas digitales, más pequeñas, cuya revalorización fue aún más asombrosa. Fue el caso de Ripple, que se fue a la estratosfera al encarecerse casi un 29,000%, Ethereum con un 8,980% o Litecoin con más de un 5,500 por ciento.

Sin embargo, mientras las Bolsas han seguido trepando con fuerza en el inicio de 2018, las criptomonedas se han debilitado de repente de manera alarmante, como si al acercarse a otros planetas la hubieran sometido a una radiación de criptonita.

Pero las autoridades financieras ya tienen a las criptomonedas en la mira; sobre todo en Asia, con el fin de poner orden en un mercado cuya vorágine les tomó desprevenidos y se les ha ido de las manos.

Les preocupa, por un lado, que la especulación excesiva e irracional de esos mercados ponga en riesgo la estabilidad financiera futura de todo el sistema.

Pero además, están incómodos con las prácticas ilícitas que promueven el uso de las criptomonedas, como el lavado de dinero, la evasión fiscal o, en el caso de China, para sortear los controles de capital y sacar dinero del país, una actividad que Beijing quiere detener a como dé lugar.

EL ROL DE CHINA

Y ha sido precisamente China el primer lugar donde se ha intentado poner freno a tanta desmesura. Su gigantesco territorio se convirtió, desde el principio, en El Dorado de los mineros de Bitcoin.

El 70% de ese gremio se asentó en el dragón asiático, atraído por los bajos precios de la electricidad (su actividad, basada en procesadores, precisa de inmensas cantidades de energía), buenos fabricantes de chips locales y mano de obra barata.

De este modo, China se convirtió en el amo de las criptomonedas hasta que los estratosféricos precios les asustaron.

Primero prohibieron, en septiembre del año pasado, las ICOs, esa especie de Oferta Pública Inicial (IPO) en la que las startups buscan financiamiento con monedas virtuales. Pero después prohibieron la negociación de criptomonedas en las Bolsas locales. Finalmente, a inicios de este año, empezaron a diseñar un plan destinado a escudriñar a los mineros de Bitcoin y a desincentivar sus actividades poniendo límites al uso de electricidad y, quizás, encareciéndoles el precio.

Ante esas prohibiciones, los operadores reaccionaron de dos maneras. En un primer momento varios mineros comenzaron a desplazarse fuera de China: Bitmain, quien gestiona los dos colectivos más grandes de mineros de Bitcoin (BTC.com y Antpool), llevó su sede a Singapur y realiza, a su vez, operaciones en Estados Unidos y Canadá.

BTC.Top, el tercer colectivo más grande, abrió sus instalaciones en Canadá, y ViaBTC, el cuarto, realiza operaciones en Islandia y América.

Pero por otro lado, y para burlar la prohibición de negociar criptomonedas en las Bolsas locales, crearon alternativas para operar en plataformas de internet y aplicaciones de celulares que ofrecían servicios de compra y venta de criptomonedas con comercio centralizado, similares a los de las Bolsas.

Una vez que el gobierno chino detectó un aumento en la actividad a través de estos dispositivos alternativos, se dispusieron a bloquear el acceso doméstico a esas plataformas.

Asimismo, los supervisores también se pusieron a la tarea de escrutar a individuos y empresas que ofrezcan servicios de creación de mercado, liquidación y compensación para mercados centralizados.

COREA Y JAPÓN

A esta tendencia regulatoria se unieron Corea del Sur y Japón, quienes parecen dispuestos a adoptar una normativa.

De este modo, el gobierno de Seúl también está cercando al mercado de criptomonedas, que se calcula es el tercero más grande del planeta y uno de los más dinámicos.

Las autoridades están estudiando la posibilidad de cerrar también las Bolsas de criptomonedas o, en caso de no llegar tan lejos, sólo permitir que se negocien en algunas Bolsas cualificadas.

A su vez, está inspeccionando a algunos bancos por actividades de lavado de dinero, así como la imposición de un gravamen sobre las ganancias de capital derivadas del comercio con criptomonedas.

Finalmente, el Tesoro de Estados Unidos ha señalado a las criptomonedas, incluyendo el Bitcoin, como una amenaza crecientepor su potencial uso para lavar dinero o realizar finanzas ilícitas.

Asimismo, ha admitido que le inquieta que los consumidores pudieran resultar perjudicados por la especulación con las criptomonedas.

En ese sentido, Steven Maijoor, presidente de la Autoridad Europea de Valores y Mercados (ESMA, por sus siglas en inglés), afirmó que los inversionistas “deben estar preparados para perder todo su dinero”, y advirtió que su volatilidad extrema no puede satisfacer sus pretensiones de convertirse en medio de intercambio, menos aún cuando no es comúnmente aceptada, ni puede servir como medida de valor.

Grandes inversionistas que han hecho fabulosas fortunas en los mercados financieros, incluyendo Warren Buffett, no paran de advertir que las monedas digitales no son más que otra burbuja que terminará malamente.

EL DESCALABRO

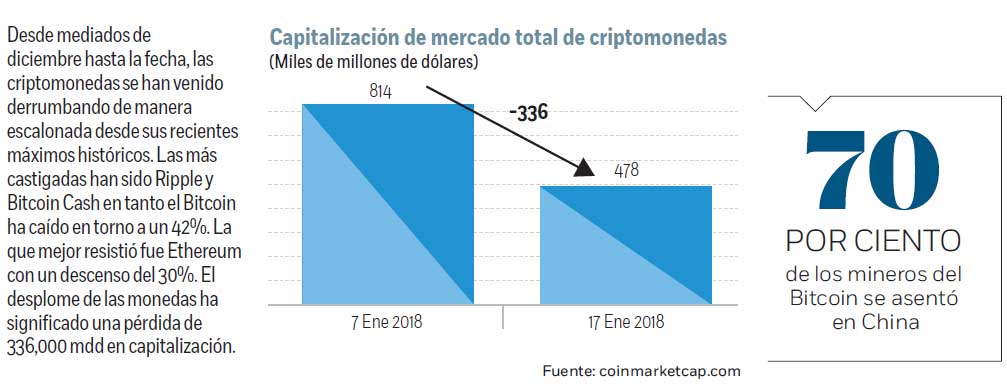

El caso es que desde mediados de diciembre a la fecha, de manera escalonada, las criptomonedas de mayor capitalización de mercado han sido masacradas. Empezaron con el Bitcoin, el Bitcoin Cash y el Litecoin. Y ya en 2018 le han seguido Ripple, Monero y Ethereum.

El Bitcoin, desde su máximo, se ha desplomado 42% y ayer llegó a cotizar por debajo de los 10,000 dólares, aunque ese nivel sirvió de soporte y acabó en 10,862 dólares. Ripple y Bitcoin Cash se habían despeñado en torno a 60% y el Litecoin 47%.

La menos castigada ha sido Ethereum: fue la que más resistió y todavía el sábado pasado estaba en un máximo histórico. Pero desde entonces ha perdido casi 30% y ayer cerró por debajo de los 1,000 dólares.

La capitalización del mercado total de criptomonedas llegó a un récord de 814,000 millones de dólares (mdd) el pasado 7 de enero. Ayer era de 478,000 mdd, lo que implica una pérdida de 336,000 mdd en apenas diez días.

Las ansias libertarias del Bitcoin, que aspiraba a ser una divisa descentralizada y anónima, se toparon con el control gubernamental. ¿Es el final de la burbuja? Veremos si se recuperan de esta masacre o si se les acabó la magia.

Fuente: Excélsior